Třetí čtvrtletí roku 2024 bylo pro Wall Street jako jízda na horské dráze. Prudký propad akcií zanechal v investorech obavy z delšího poklesu a mnozí se připravovali na obtížné období, které je čeká. Během pouhého měsíce se však trh působivě zotavil, index S&P 500 téměř uhradil všechny své ztráty a zdá se, že je připraven dosáhnout nových historických maxim. Toto rychlé oživení vyvolalo zásadní otázku: povzbudilo oživení Wall Street chuť investorů riskovat?

V tomto článku si tuto problematiku důkladně probereme a na konci si shrneme pár tipů pro začínající investory, jak by se měli stavět k současné situaci a jak by měli volit zodpovědné investice, které jim poskytne jejich online broker.

Překvapivý obrat

Když se trh ve třetím čtvrtletí prudce propadl, mnozí analytici předpovídali delší období volatility a poklesu. Faktorů, které přispěly k propadu, bylo mnoho: rostoucí úrokové sazby, přetrvávající obavy z inflace a geopolitická nejistota. Investoři si kladli otázku, zda se trh dokáže znovu vzchopit, nebo zda se jedná o začátek výraznějšího poklesu.

V rozporu s těmito obavami však index S&P 500 zaznamenal pozoruhodné oživení. Rychlost tohoto zotavení mnohé překvapila a index se během několika týdnů vyšplhal zpět ke svým předchozím maximům. Toto rychlé zotavení nejen obnovilo důvěru investorů, ale také vyvolalo diskuse o tom, zda by tato dynamika mohla být hnacím motorem obnovené chuti k riziku na akciovém trhu.

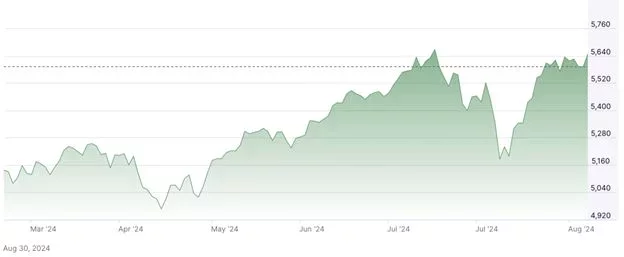

Níže si můžete prohlédnout graf indexu S&P500 za posledních 6 měsíců.

Zdroj: S&P500

Co podporuje chuť investorů riskovat?

Chuť investorů riskovat je do značné míry ovlivněna náladou na trhu a ekonomickými podmínkami. Když jsou trhy stabilní nebo rostou, investoři se častěji pouštějí do rizikovějších investic, což je dáno potenciálem vyšších výnosů. Naopak v obdobích poklesu nebo nejistoty na trzích má chuť k riziku tendenci klesat a investoři se přiklánějí k bezpečnějším aktivům, jako jsou dluhopisy nebo hotovost.

Nedávné oživení indexu S&P 500 nepochybně zvýšilo náladu na trhu. Je však nezbytné zvážit základní faktory, které mohou ovlivnit, zda se tato obnovená důvěra promítne do větší ochoty riskovat. Jedním z klíčových faktorů je inflace.

Role inflace

Inflace byla v posledních několika letech pro investory významným problémem, protože rostoucí ceny snižovaly kupní sílu a přiměly Federální rezervní systém ke zvýšení úrokových sazeb. Přestože inflace ve Spojených státech vykazuje známky poklesu oproti svým vrcholným hodnotám, zůstává nad 2% cílem Fedu. Tato přetrvávající inflace, zejména v oblasti základních služeb, přidává do investičního prostředí další vrstvu složitosti.

Maxim Manturov, vedoucí investičního výzkumu ve společnosti Freedom24, říká, že: „Inflace v USA se výrazně snížila z vysokých hodnot z posledních let, ale stále zůstává nad cílovou hodnotou. Zpomalení jádrové inflace u zboží bylo rozhodujícím faktorem, který udržel celkovou míru inflace pod kontrolou. Ceny základních služeb, kromě bydlení, však tak výrazně neklesly, což svědčí o určité odolnosti tohoto sektoru.

Očekává se, že řešení narušení dodavatelského řetězce by mohlo inflační tlaky v roce 2024 dále snížit. Dosažení plného inflačního cíle kolem 2 % však může vyžadovat další uvolnění na trhu práce. Očekává se, že k tomuto zpomalení přispějí známky zpomalení mzdové inflace a očekávaný ekonomický dopad vyšších úrokových sazeb, zejména v oblasti tvorby cen základních služeb.“

Dopad úrokových sazeb

Úrokové sazby hrají zásadní roli při utváření rizikového apetitu investorů. Vyšší úrokové sazby obvykle vedou k nižšímu ocenění akcií, protože se zvyšují náklady na půjčky a budoucí peněžní toky jsou více diskontovány. Jakmile se však začnou projevovat ekonomické dopady těchto vyšších sazeb, zejména prostřednictvím pomalejšího růstu mezd a potenciálního zmírnění inflačních tlaků, mohou se investoři cítit jistější v podstupování rizika.

Očekávání, že Federální rezervní systém by mohl v roce 2024 zpomalit zvyšování sazeb nebo dokonce začít sazby snižovat, tuto dynamiku ještě umocňuje. Pokud trh vnímá, že úrokové sazby dosáhly svého vrcholu a budou klesat, mohlo by to vyvolat rotaci zpět do rizikovějších aktiv, včetně růstových akcií a spekulativních investic, kterým se během cyklu zvyšování sazeb vyhýbal.

Známky zvýšené chuti k riziku

Již nyní existují určité známky toho, že investoři jsou ochotnější přijímat riziko. Oživení technologických akcií, sektoru, který obvykle prosperuje na základě očekávání růstu, naznačuje, že investoři znovu získávají důvěru. Navíc oživení akcií s malou tržní kapitalizací, které jsou obecně volatilnější než akcie s velkou tržní kapitalizací, ukazuje na širší ochotu podstupovat riziko při hledání vyšších výnosů.

Navíc oživení v sektorech, které byly během poklesu ve třetím čtvrtletí nejvíce zasaženy, jako jsou například sektory spotřebního zboží a nemovitostí, naznačuje, že investoři začínají hledět dál než na bezprostřední problémy a zaměřují se na potenciální příležitosti.

Pro ty, kteří s investováním začínají, se může nedávné oživení trhu zdát jako povzbudivé znamení pro skok do rizikovějších aktiv. Je však nezbytné přistupovat k tomu obezřetně. Zde je několik tipů, jak se v tomto prostředí orientovat:

Nemíchejte všechna vajíčka na jedné pánvi. Diverzifikace napříč různými třídami aktiv, sektory a geografickými regiony může pomoci snížit riziko. I když je lákavé honit se za vysokými výnosy, vyvážené portfolio, které zahrnuje kombinaci akcií, dluhopisů a dalších investic, je obvykle odolnější při poklesu trhu.

Každý investor má jinou toleranci k riziku v závislosti na svých finančních cílech, časovém horizontu a úrovni komfortu při kolísání trhu. Před zvýšením expozice vůči rizikovějším aktivům zhodnoťte svou toleranci k riziku a ujistěte se, že je v souladu s vaší investiční strategií.

Oživení na trhu může vytvářet příležitosti, ale přináší také rizika. Místo snahy o načasování trhu se zaměřte na své dlouhodobé investiční cíle. Ať už investujete na důchod, kupujete dům nebo spoříte na vzdělání svých dětí, dlouhodobá perspektiva vám pomůže udržet se na správné cestě i v období volatility.

Autor je tvůrce finančního obsahu, žijící v Londýně, zakladatel společností Solvid a Pridicto. Spolupracuje s mnoha publikacemi i weby zaměřenými na ekonomiku.