Factoring se pomalu ale jistě stává nedílnou součástí provozního financování mnoha tuzemských firem. Jenom v České republice se tímto nebankovním produktem vloni financovaly pohledávky za 128 miliard korun, celosvětově pak za úctyhodných 2 611 miliard eur. V čem je jeho kouzlo a pro jaké firmy je vlastně výhodný?

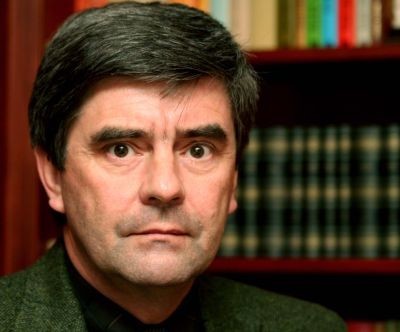

Jak se factoringový trh celosvětově vyvíjí a jaká byla jeho role v období ekonomické recese, pane Morávku?

Jak se factoringový trh celosvětově vyvíjí a jaká byla jeho role v období ekonomické recese, pane Morávku?

Statistiky mezinárodního řetězce factoringových společností Factors Chain International (FCI) za rok 2011 potvrdily, že je factoring v dobách problematického ekonomického vývoje dostupnou a vyhledávanou alternativou k bankovním úvěrům. Celosvětově tento produkt zaznamenal v roce 2011 meziroční růst o 22 procent, v České republice o 16,6 procenta.

Pokles, ke kterému došlo v roce 2009, byl srovnán již v roce 2010 a globální výsledky minulého roku představují nový rekord. Tento růst je ovšem poháněn zejména rozvojem factoringového financování v mimoevropských státech. Evropa i nadále zůstává největším factoringovým trhem, její podíl však klesl z 68 procent v roce 2009 na současných 60 procent.

V České republice roste využití factoringu dvouciferným tempem. Kdy vůbec by měly firmy začít uvažovat o jeho využití a co by měly předem zvážit?

Factoring je moderní a flexibilní způsob provozního financování založený na postupování pohledávek z obchodního styku, které mají splatnost obvykle do 90 dnů, v některých případech je možné financovat i pohledávky s delší splatností.

Firma, která začne uvažovat o možnosti využití factoringu, by si měla především zvážit, zda vůbec, případně jaký objem financí a k jakému účelu do svého podnikání potřebuje. Měla by mít dobře spočítáno, zda její podnikání generuje dostatek výnosů, aby pokryly náklady, které použití jakýchkoliv cizích zdrojů vyvolá, případně zda zapojení dalších financí potřebné výnosy vygeneruje. Tyto úvahy samozřejmě platí i pro využití klasického úvěru. Pokud jsou odpovědi na předchozí otázky kladné a firma navíc dává přednost rychlému a flexibilnímu přístupu a má zájem o přidanou hodnotu v podobě správy a inkasa postoupených pohledávek, případně i o alternativní ošetření rizika platební neschopnosti svých odběratelů formou tzv. bezregresního factoringu, mohl by ji factoring zajímat.

Pokud se tedy firma rozhodne využít factoring, podle jakých kritérií má vybírat factoringovou společnost a nač si dát při jejím výběru pozor?

Vzhledem k tomu, že transparentní poskytovatelé factoringových služeb operují v rámci velkých finančních skupin, úrokové sazby aplikované na poskytované zdroje se výrazně neliší. Rozdíl může být v administraci postoupení a s tím související rychlostí výplaty nároku z postoupených pohledávek či v rozsahu a kvalitě služeb poskytovaných v rámci správy pohledávek. Způsob práce v těchto oblastech by si měl zájemce nechat důkladně popsat. Může totiž dojít ke dvěma extrémům. Neadekvátní požadavky na dokumentování postoupených pohledávek mohou významně pozdržet výplatu zálohy, kdy se zkracuje doba, po kterou má klient prostředky k dispozici. Naopak pokud je factoringová společnost ochotna financovat například jediného odběratele nebo dokonce vybrané pohledávky za určitým odběratelem, a ty se ještě uplynutím relativně krátké lhůty po splatnosti automaticky vracejí klientovi, je přínos v oblasti správy pohledávek nulový a poskytnuté financování je v podstatě úvěr zdražený o účtovaný factoringový poplatek. Pozornost by měl zájemce také věnovat tomu, jak funguje aplikace, kterou factoringová společnost pro správu transakcí využívá a jaký je rozsah elektronické komunikace a on-line přístupu k informacím o průběhu spolupráce. Důležitým ukazatelem kvality factoringové společnosti je také její členství buď v Asociaci factoringových společností nebo v České leasingové a finanční asociaci.

Mezi krerými druhy factoringu si může firma vybírat?

Factoringové transakce se zpravidla rozlišují teritoriálně na domácí a mezinárodní – většinou exportní, což je objektivně dáno směrováním obchodu klienta bez vlivu na výhodnost či nevýhodnost, nebo podle míry převzetí rizika na regresní či bezregresní. Bezregresní factoring kompletuje financování s prvky úvěrového pojištění a znamená větší míru zabezpečení proti případné platební neschopnosti odběratelů, ale samozřejmě také o něco vyšší náklad. Co do míry využívání u nás stále převládá regresní factoring. V roce 2011 tvořily transakce v regresním factoringu téměř 74 procent celkového objemu postoupených pohledávek.

Pokud se tedy firma rozhodne využít pro provozní financování factoring, za jak dlouho lze factoringovou smlouvu uzavřít?

U každé společnosti je to individuální. Za určitých okolností, jde-li například o nižší rámec třeba do 20 milionů korun, může klient často získat první zálohy do deseti pracovních dnů od prvního kontaktu společnosti. Samozřejmě záleží také na tom, jak rychle dodá potřebné informace o svých potřebách a podnikání. To jsou ale především běžná data dostupná ve firemním účetnictví a ani obstarání dalších podkladů by nemělo být pro zájemce složité.

Jsme tedy ve fázi, kdy firma factoring běžně využívá. Jakých chyb se klienti nejčastěji dopouštějí a nač si mají dát při jeho používání pozor?

Na základě dvacetileté zkušenosti v tomto oboru si dovolím říci, že největší chyby dělají v tom, že nerespektují naše doporučení. Klient by měl určitě dlouhodobě sledovat již zmiňovanou relaci mezi náklady a přínosem z této služby. Měl by mít také na paměti, že factoring je dobré řešení pro řadu situací, ale určitě ne samospasitelné, že například důsledky nezodpovědného výběru obchodních partnerů nakonec ponese on, a že factoring je finanční služba a ne zázrak.

S tím vzniká i otázka: panují o factoringu mýty, případně jaké jsou nejčastější?

Nejznámější factoringový mýtus je, že factoring je drahý, míněno v porovnání s bankovním úvěrem. Přitom jde o typické porovnávání nesrovnatelného. Factoring kromě zajištění cizích zdrojů, což je hlavní funkce úvěru, dodává svým uživatelům ještě řadu služeb v oblasti správy a inkasa pohledávek, přínos v prevenci vzniku špatných pohledávek a ve své nejkomplexnější podobě bezregresního factoringu i ochranu proti platebním výpadkům. Náklad za finanční zdroje je v obou případech obdobný, factoring k tomu dává něco navíc a něco navíc také stojí. Mýty se k nám občas importují i ze sousedních států, například z Rakouska či Německa, kde se traduje, že factoring využívají firmy, kterým již banky nechtějí půjčit. To už však neplatí ani v těchto zemích. Pomineme-li počáteční období vývoje, kdy banky nechtěly půjčovat nikomu, tak u nás to v podstatě neplatilo nikdy, neboť factoring se vyvíjel za zcela odlišných okolností.

Kolik tedy tyto služby stojí a prochází jejich cena také nějakým vývojem?

Bohatá léta zakončená rokem 2008 vystavila factoringové služby konkurenci ze strany bank a logicky zvýšila i konkurenční tlaky uvnitř oboru. Následný propad trhu přispěl k tomu, že se dalo těžko očekávat navyšování poplatků. Obecně lze říci, že od přelomu tisíciletí se ceny soustavně snižovaly a dnes jsou na úrovni odpovídající zavedeným trhům v Západní Evropě korigované velikostí ekonomiky. Úrokové sazby za finanční služby odpovídají těm, které požadují na obdobný typ úvěru (kontokorent - pozn. redakce) banky. Factoringový poplatek je při předpokládaném ročním obratu postoupených pohledávek kolem 50 mil. korun pod jedním procentem z hodnoty postoupených pohledávek.

Podívejme se závěrem na vývoj factoringu v čase, zaznamenali jste za poslední léta nějaké trendy?

Trendy se v našem oboru hledají poměrně obtížně. Vědomí vyššího rizika po roce 2008 zvýšilo zájem o bezregresní factoring, ten byl ovšem tlumen konzervativnějším přístupem úvěrových pojišťoven, se kterými factoringové společnosti v této oblasti spolupracují, a v konečných číslech se zásadně neprojevil. Factoring je ve své podstatě poměrně konzervativní produkt, který lze jen těžce inovovat. To, co bývá za inovace vydáváno, jsou v podstatě různé typy úvěrování, jako factoring jen označované. Největší pokrok asi přinesla, jako v řadě jiných činností, výpočetní technika a elektronická komunikace. Ještě počátkem devadesátých let minulého století se zachycovaly jednotlivé transakce ručně na papírových kartách. V současné době mají klienti díky vzdálenému přístupu informace o průběhu či stavu transakcí k dispozici on-line 24 hodin denně.

Foto: © beermedia - Fotolia.com